经济观察网 记者 王帅国 10月24日,广汽集团(SH:601238)发布公告称,经与三菱自动车工业株式会社(下称“三菱汽车”)、三菱商事株式会社(下称“三菱商事”)协商一致,拟对广汽三菱汽车有限公司(下称“广汽三菱”)、广汽三菱汽车销售有限公司(下称“广三销售公司”)实施股权调整等重组事项,主要包括三方股东共同向广汽三菱及广三销售公司增加投入用于清偿债务;受让广汽三菱、广三销售公司部分股权。

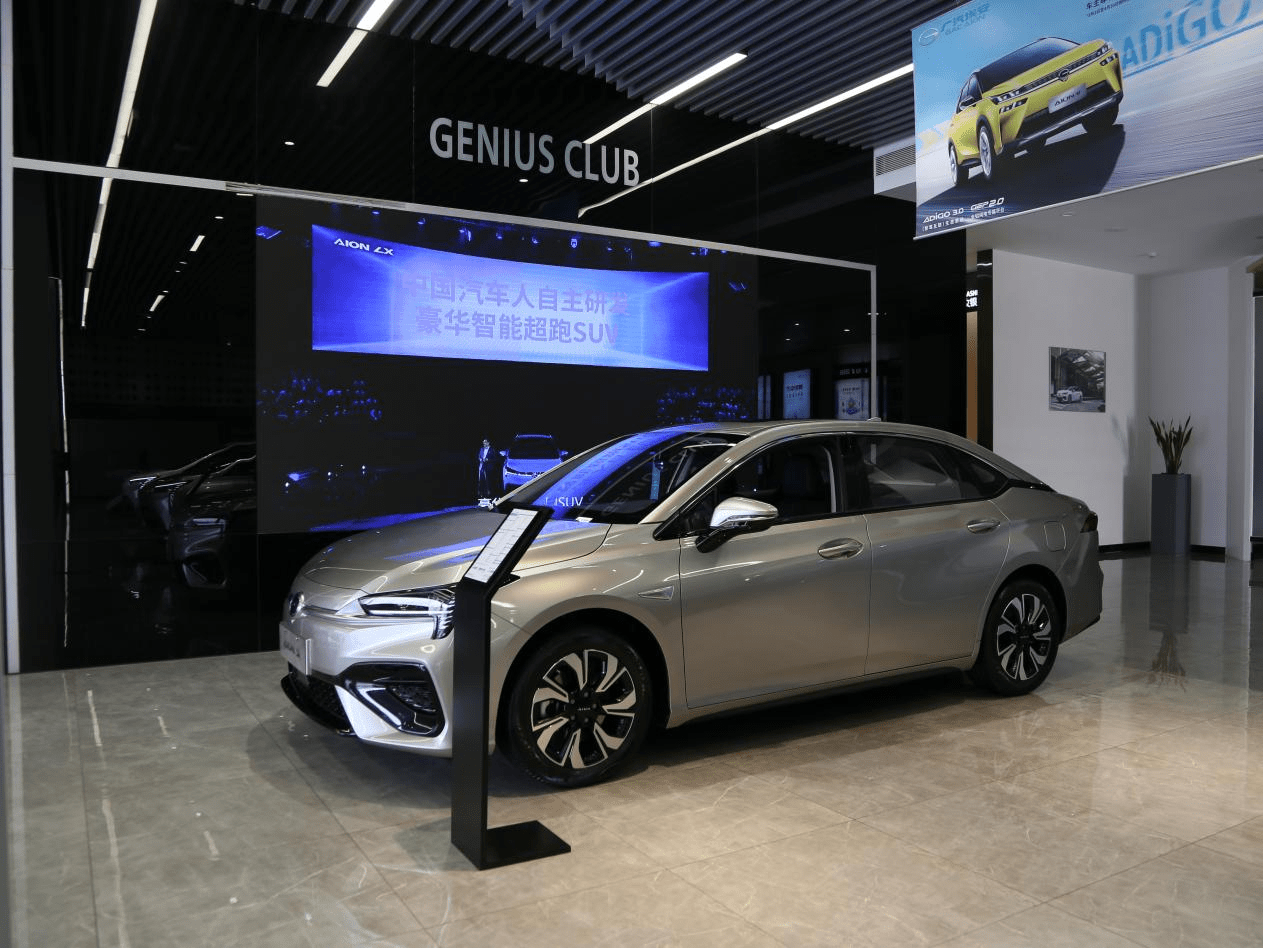

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

具体而言,广汽集团与三菱汽车、三菱商事拟根据清产核资审计、资产评估及与债权人已达成的债务清偿方案,共同向广汽三菱(含广三销售公司)增加投入货币资金,其中广汽集团投入不超过15.77亿元,三菱汽车、三菱商事合计投入不少于广汽集团所增加投入金额。

股权方面,广汽集团将分别以1元对价受让三菱汽车及三菱商事持有的广汽三菱 30%、20%股权,受让完成后广汽三菱将成为广汽集团全资子公司。另外,广汽三菱将广三销售公司50%股权、30%股权、20%股权分别以1元对价出让给广汽集团、三菱汽车、三菱商事;同时为保证日常经营资金的需要,三方股东拟在完成受让后向广三销售公司增资4.5亿元,其中广汽集团增资2.25亿元。

对于广汽三菱遗留的固定资产,此次重组也作了安排。据悉,广汽三菱拟将评估值约为4.42亿元(含税)的可利用设备等出售给广汽集团控股子公司广汽埃安新能源汽车股份有限公司(下称“广汽埃安”),将评估值约为17.80亿元的土地、厂房拟以约1.3亿元/年的租金出租给广汽埃安。

广汽集团表示,本次对广汽三菱进行重组,可最大限度盘活及利用广汽三菱核心资产,解决广汽埃安产能瓶颈,节省新建工厂时间及投资成本,抓住新能源汽车发展的市场机遇,促进自主品牌新能源汽车持续稳定发展,进一步提高公司的综合竞争力和盈利能力;同时也能避免广汽三菱解散清算,保障消费者权益及协助员工再就业。

根据清产核资专项审计报告、资产评估报告、广汽三菱及广三销售公司与债权人已达成的债务清理方案,截至评估基准日(2023年3月31日),股东方确认广汽三菱合并口径总资产为42.59亿元,合并口径总负债为82.28亿元。三方股东对广汽三菱及广三销售公司增加投资的目的在于使二者资产总额与负债总额基本持平。

公开资料显示,广汽三菱成立于2012年,由广汽集团、三菱汽车与三菱商事分别持股50%、30%和20%。在进入中国最初的几年,广汽三菱发展迅速。2018年广汽三菱在华全年销量14.4万辆,达到历史巅峰。此后,由于引入新车型较少、车型换代慢、新能源转型迟缓等多重原因,广汽三菱销量不断下滑。2019年至2022年,广汽三菱在华分别销售13.3万辆、7.5万辆、6.6万辆、3.3万辆车。今年上半年,广汽三菱累计销量仅剩1.2万辆。

在中国市场销量持续低迷的背景下,今年以来,广汽三菱多次被传将退出中国市场。3月至今,广汽三菱位于长沙的工厂已停产新车。

7月,网上流传出的一封《致广汽三菱全体员工的一封信》显示,广汽三菱在信中表示,公司产品受市场转型的影响,销售远未达预期,经营陷入困境,除了临时停产外,广汽三菱需要根据实际情况进行人员结构的优化。

随着此番广汽集团重组广汽三菱的行动开启,广汽三菱这家日系合资企业在中国市场的发展也正式画上了句号。

推荐阅读:

(2023年10月20日)今日沪铜期货和伦铜最新价格行情查询